Aviation Fund als Investment

Strukturierungsbeispiel für einen Regional Aviation Investment Fund

Aviation Fund als Investment

für Regionalflugzeuge

Die nachfolgenden Informationen wurden von Prime Invest für eine mögliche Struktur für einen Aviation Investment Fund für qualifizierte Investoren mit dem Arbeitstitel „Diversified Regional Aircraft Investment Fund“ zusammengestellt. Es handelt sich dabei nicht um ein fertiges Angebot zu einer Investition. Wesentliche Merkmale wie z.B. die rechtliche und Steuerliche Gestaltung stehen noch nicht fest. Ebenso sind die einzelnen Investitionsobjekte noch nicht konkret identifiziert. Auch die Bezeichnung „Diversified Regional Aircraft Investment Fund“ ist lediglich ein Arbeitstitel.

Annahmen für Strukturierung eines Regional Aviation Investment Fund für den Regionalluftverkehr mit Prime Invest

- Der Passagierflugzeugmarkt verdoppelt sich alle 15 Jahre

- In den nächsten 20 Jahren Bedarf von 33.070 neuen Flugzeugen weltweit. Das entspricht 165 neue Flugzeuge pro Monat über den gesamten Zeitraum

- Nachfragewachstum unabhängig von regionalen Entwicklungen oder Krisen, da riesiger Nachholbedarf in aufstrebenden Ländern

- Flugzeugleasing wird immer mehr von Airlines bevorzugt

- Regionalflugzeugmarkt ist besonders attraktiv

- Durch relativ kleine Investitionssumme pro Flugzeug kann eine hohe Diversifizierung erreicht werden

- Bis 2050 klimaneutraler Flugverkehr angestrebt, daher auch als nachhaltiges Investment

- Investoren beteiligen sich an einem Luxemburger Spezialfonds (RAIF, SICAF)

- Strukturierung/Individualisierung eines Club Deals/Einzelinvestments möglich

- Investitionsziel Regionalflugzeuge:

- Große Regionalflugzeuge mit einer Sitzkapazität von 70 bis 150 Sitzen

- Neue, bzw. junge Flugzeuge (0 bis 5 Jahre alt)

- Bei den Airlines beliebte Flugzeugtypen

- Vercharterung an Fluggesellschaften mit solider Bonität

- langfristige Leasingverträge mit Laufzeiten i.d.R. von 8-12 Jahren

- Diversifikation nach Flugzeugtyp, Airline, Region und Laufzeitbändern

- 40-60% Leverage auf SPV Ebene

- Keine Laufzeitbeschränkung. Bei attraktivem Marktumfeld kann der Verkauf einzelner Flugzeuge renditesteigernd erfolgen.

- Die Rückgabe von Investmentanteilen kann einmal jährlich mit einer Notice Period von fünf Monaten zum Ende des Monats erfolgen

- Die Zielrendite des Fonds liegt konservativ bei 8-10% p.a., opportunistisch bei 10-12%,

Funds, die nach einer Krise aufgelegt wurden, haben schon immer gut performt. Bis ein Fund aufgelegt ist, das nötige Eigenkapital committet ist und eine ausreichende Underwritingkapazität erreicht ist, vergeht auch einige Zeit. Daher ist es jetzt sinnvoll, sich Gedanken über einen Aviation-Investment-Fund für den Regionalluftverkehr von PrimeInvest zu machen.

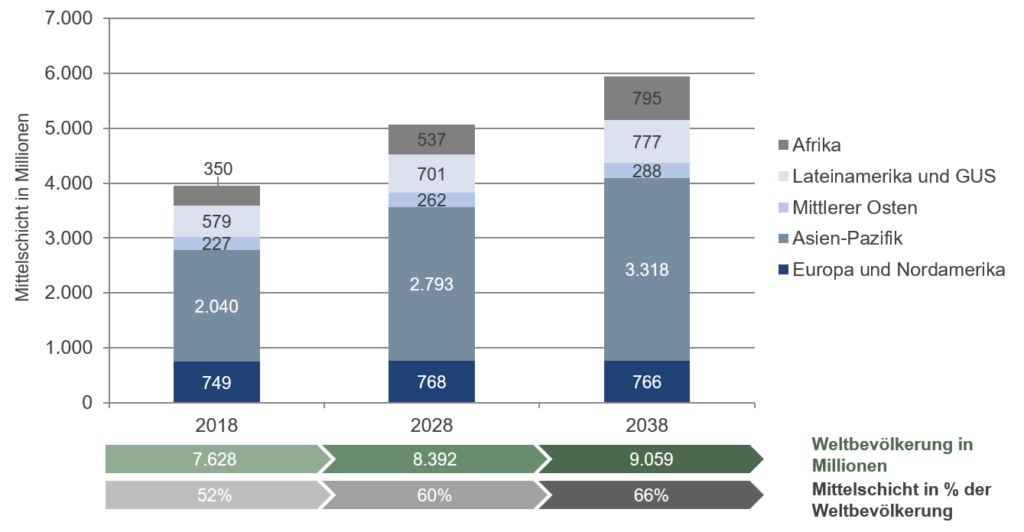

Der Anteil der Mittelschicht wächst überproportional im Verhältnis des Wachstums der Weltbevölkerung. Die Mittelschicht bildet die größte Nachfrage für den weltweiten Flugverkehr ab.

Besonders starke Nachfrage ist in der Asien-Pazifik-Region zu beobachten. Quelle Statistik: Airbus, GMF

Weitere Details zum Aviation Fund

Gerne stehen wir Ihnen jederzeit für weitere Detailinfos zur Verfügung. You are welcome.

Der Erfahrung der handelnden Personen kommt entscheidende Bedeutung zu

- EastMerchant ist fokussiert auf die Konzeption und Umsetzung von objektbezogenen Investitionsmöglichkeiten.

- Das fachlich breit qualifizierte Team der EastMerchant verfügt über mehr als 20 Jahre an Erfahrungen bei der Finanzierung und Betreuung strukturierter, häufig auch grenzüberschreitender Transaktionen. Unsere Teamstabilität sichert eine zuverlässige Begleitung langfristiger Projekte.

- Dank der engen Kontakte zu Herstellern und Betreibern der Investitionsobjekte sowie zu finanzierenden Banken und Investoren können attraktive Projekte besonders schnell identifiziert und effizient umgesetzt werden. Das Ziel besteht darin, aus der optimalen Kombination von Investitionsobjekt und Finanzierungsinstrumenten ein maßgeschneidertes Produkt mit angemessenem Risiko- / Renditeprofil zu entwickeln.

- Aufgrund der hohen Qualität und Innovationsstärke der Produkte hat sich die EastMerchant hohes Ansehen auf nationaler und internationaler Ebene erarbeitet und gilt in der Branche als Innovationsführer.

- EastMerchant hatte als Gründungs- und Mehrheitsgesellschafter das Emissionshaus Sachsen Fonds aufgebaut. Bis zu ihrem Verkauf in 2007 rangierte die Sachsen Fonds unter den Top 10 in Deutschland mit einem Investitionsvolumen von über EUR 3 Mrd. (davon EUR 1,1 Mrd. in Flugzeugfonds) und einem Bestand von 40.000 Investoren.

- EastMerchant konnte mehr als 130 Transaktionen mit einem Transaktionsvolumen von insgesamt über USD 32 Mrd. strukturieren bzw. arrangieren.

Haben Sie noch weitere Fragen?

Gerne stehen wir Ihnen jederzeit zur Verfügung und freuen uns auf Ihre Kontaktaufnahme. You are welcome.